この記事は、こんなアナタにオススメです!

・小中学校のお子さんをお持ちの保護者の方

・お子様へマネー教育を行いたい方

「お⾦のことをかんたんに!おもしろく。そして投資をもっと⾝近に」を理念に2 ⼈のファイナンシャル・プランナーが⾦融教育実務家としてお⾦の授業を展開。2⼈ともに元証券会社出⾝、⼦育て中のリアルな⺟親であることを活かし、お⾦の話を分かりやすく提供。ファイナンシャル・プランナーは〝お⾦のお医者さん〟と⾔われるため、キャサリンはブルー、ナンシーはピンクの⽩⾐を着ている。加えて、キャサリンはお気に⼊りのカチューシャとヒゲ眼鏡を付けていることが特徴。

:前編ではNISAの概要や始め方などをお伝えしてきました。

:後編では、この新しいNISAをきっかけにご家庭でできるマネー教育についてお話していきたいと思います。

:今やお金の知識はマスト!家族みんなで学びましょう!今や金融教育は国家戦略の一つにもなっています!

:難しく考える必要はありません。子ども向け金融教育を専門で行う私たちが、新しいNISAをきっかけに誰でもかんたんに!おもしろく。お金のことを考えられるヒントのご紹介です!

まずは確認してみよう!金融商品のしくみ基本の3商品

最低限知っておくべきは株式・債券・投資信託の3つ

:まずは新しいNISAを行う上で知っておくべき基本の3商品についてです。

:NISAを利用する上でも、一般知識としても知っておいた方が良い3つです!

:「なんとなく知っている」という方も多いと思いますが、お子さんと話す参考にしてみてください。

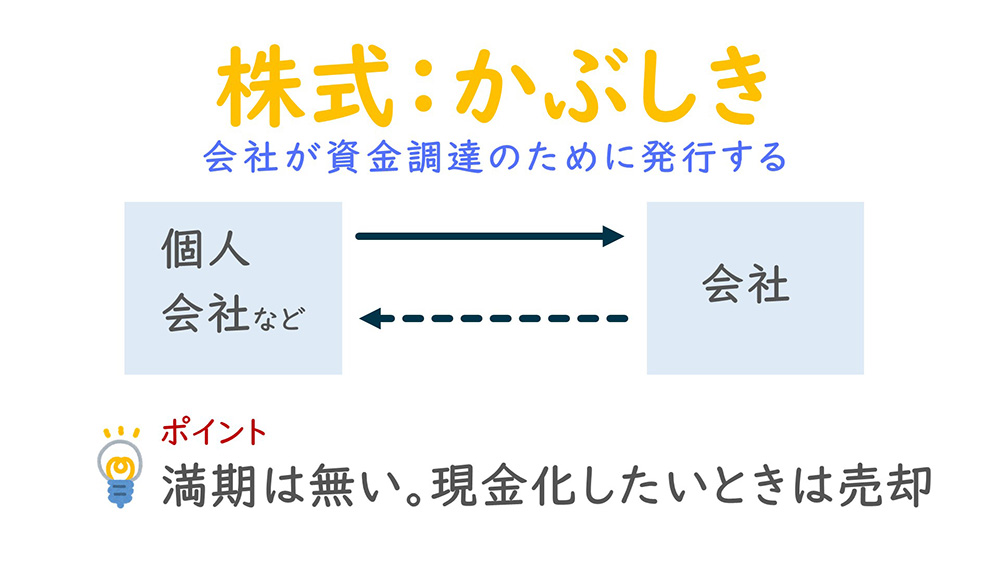

株式

:まず1つ目は株式です。縁遠いものと思っておられる方もいるかもしれませんが、株式会社は実は身近な存在です。

:株式は、会社が資金を集める方法の一つです。株式を発行し、人々(投資家)に購入してもらうことで、資金を調達することができます。株を購入した人は「株主」と呼ばれ、利益を分配する権利や、重要な会議(株主総会)に参加する権利など、さまざまな権利を持っています。株式には満期がなく、投資家同士で売買が行われるため、いつでも現金化することができます。

:この株式会社のうち、証券取引所の審査を経て、資金の調達をした会社のことを上場会社といいます。上場会社の株式は証券取引所を通じて売買されます。買いたい人が多ければ株の値段=株価は上昇し、その逆であれば株価は下降します。

:新しいNISAでは成長投資枠を使って株式を購入することができます。

親子でマネー教育やってみよう!身近な株式会社

冷蔵庫にあるもので「株式会社○○」「○○株式会社」と書いてある製品を探してみましょう。実に多くの会社が見つかるはずです。気になる会社があればHPを覗いてみると良いかも。

親子でマネー教育やってみよう!株価の検索

スマホを使って簡単に上場株式の株価を検索することができます。「○○(会社名)株価」と入力してみてください。実際に購入して株主になる場合は基本100株※が単位なので株価×100の金額が必要です。 ※1株から買う方法もあります。

債券

:2つ目は債券です。債券は、企業や政府が資金調達する際に発行する証書です。この証書を購入した人は、発行元である企業や政府に対して貸し出したことになります。政府が発行した場合は国債、企業が発行した場合は社債と呼ばれます。

:お金を貸し出すということは、返してもらうということ。貸している間は予め決められた金利を受け取ります。そして期限が来れば貸し出したお金(元本)が返済されます。これを償還(満期)と呼びます。

:債券のリスクは、お金を貸した先の破綻により元本が保証されないことです。ただし、このリスクがあるため、債券は一般的に定期預金よりも高い金利が受け取れます。

:新しいNISAでは、債券への直接投資は認められていませんが、債券を投資対象とした投資信託(後述します)を購入することができます。

投資信託

:3つ目は投資信託です。投資信託は、たくさんの人から少しずつお金を集めて、大きなまとまりのお金にしてプロ(ファンドマネージャー)に任せて運用を行う商品です。投資目的に応じて、運用先は様々な商品に投資されます。

:ポイントは少額から投資可能である事です。株式や債券は一定額以上の資金が必要になりますが、投資信託の場合、自分で決めた金額分だけ100円から購入することが可能です。

:みんなで共同運用しているような仕組みなので、少額の投資でも、様々な投資対象に分散投資できていることを意味します。

:ただプロに任せている分、株式や債券などに直接投資するよりも手数料がかかります。

:運用中にかかる手数料(信託報酬といいます)は投資している金額から一定で引かれる仕組みとなっているため、直接請求されるものではありませんがチェックは必要です。

:新しいNISAで投資信託に投資することは大本命!投資信託にはアクティブ型とインデックス型の2つがあります。

:投資信託ごとに、新しいNISAのつみたて投資枠や成長投資枠の対象かどうかが異なります。購入前に確認してくださいね。

親子でマネー教育やってみよう!日経平均株価を見てみる

世界中にはさまざまな株価指数(インデックス)が存在し、それぞれ異なる国や地域の株式市場を代表しています。日本で有名なものは日経平均株価です。その日の日本経済が前日に比べて元気かどうかを表す指標です。手軽にネットやテレビ新聞で確認できるので、確認してみると日本経済に興味が持てるかも。

Letʼs マネ育®コラム

投資信託:アクティブ型とインデックス型の違い

アクティブ型は、ファンドマネージャーが市場や企業の動向を分析し、最良の投資先を選別する投資信託です。ファンドマネージャーの専門的な調査にはコストがかかりますので手数料が高めになる傾向があります。高いパフォーマンスを目指すために、それなりの手数料を払うタイプの投資信託と言えるでしょう。

インデックス型(インデックスファンド)は、特定の市場指数(例:日経平均株価、S&P 500など)に連動するように設計されている投資信託です。銘柄は、基準となる指数の構成に合わせて自動的に調整されます。 ファンドマネージャーが積極的に銘柄を選別しないため、運用コストが低く抑えられていることが特徴です。

我が家のマネ育®をご紹介:キャサリン

親子で1社を選び、実際に株主になってみる

私は3人の子どもとそれぞれ会社を選んで投資しています。どうやって1社決めるかというと、初めは、自分たちが長い間お世話になっていて予算内におさまる会社を選んでいました。例えば我が家のメインバンク、携帯電話会社、車メーカー、就職したかったけどできなかった会社など、ポイントは、その時の株式の価格で決めるのではなく、長く応援できそうか=株主でいることこができそうかという点で決めることです。子どもの成長と同じで会社の成長も時間がかかるからです。子どもの成長のように、成長を見守りたいと思う会社が見つかるといいですね。

「この銀行の株主だね」「会社の利益の一部が受け取れたね」と言った会話がうまれたり

「あっ、あそこにD銀行ある!」「あの広告Mだ!」「配当金が減ったのは何でだろ?」「この会社に儲けはあるの?」「図書館で無料で本を借りることができるのはなぜ?」と子どもが世の中やお金の流れに気づくきっかけにもなっています。

我が家の株主になる目的は

①経済を楽しく学ぶ

②配当を受け取る(インカムゲイン)

③会社の成長の恩恵を受け取る(キャピタルゲイン)

目的達成できる確率が高い順になっています!

子どもと選び、株主になって4年、現在売却すると買った時よりマイナスの会社もありますが、配当金を受け取る、配当金がもらえなくなる、社長が変わるか変わらないかの議決権を行使する、株主通信を一緒に読む、株価が上がる下がるなどを親子で体験し、たくさん株式にまつわる会話をしました。

これらの体験は教科書で学ぶことはできません。もちろんこのまま損したくないのが本心ですが、現在のマイナスを取り返すくらいの経験を株式投資を通して得ていると感じています。習い事をしている勉強代と思える予算で検討してみるのは選択肢としてはアリだと思います。

新しいNISAの成長投資枠では株式に投資する事ができます。株主になって配当金があった場合、売却して利益があった場合、本来課税される利益は非課税になります。また、新しいNISAはその期間が無期限なので、期限に関係なく長期目線で株式の保有を考えることができます。

我が家のマネー育®をご紹介:ナンシー

投資信託の運用報告書を一緒に見て、世界の経済について考える

私は昨年まで実施されていたジュニアNISAを利用して、投資信託を少額ずつ積立投資させています。資金元は子どものお年玉です。ジュニアNISAは昨年度で廃止になりましたので、2024年からは課税にはなってしまいますが成人になるまで続ける予定です。利益が出た分については子どもにあげることにしていて、もし万が一、成人になったときに損失が出た場合は私が補填するという、子どもにとって超安心特別ルール(笑)で行っています。今のところ幸い、少額ではあるものの時間を味方に付けて資産は増えています。子ども自身も残高を確認しては「お金はゆっくりだけど増える!!!お金の使い方に投資という選択肢がある!!」ということを実感しています。

投資信託には購入時に確認する目論見書(保険加入時の約款のようなモノ)、運用中に見るための運用報告書、月次レポートなどが発行されています。定期的にその内容をHPなどで一緒に確認することが我が家のおすすめポイントです。「この投資信託を持っているということは、ほんの少しだけどアップルの株式を持っているということなんだよ」とか「アメリカの株式が多いけど、中国の会社も入っているんだな。」など世界の経済規模について知ることができるのは、今後本人たちが社会に出ていくうえでも重要な視点だと思います。

投資はギャンブルと同じように考えられることが多いですが、本来投資とは「今すぐ必要のないお金を、今すぐ必要な企業に使ってもらって、その見返りを期待する行為」です。例えば、お年玉を貯金にしていた場合、そのお金は眠らせているだけでしたが、投資することで世の中を巡るお金となり、世の中の役に立つことができます。このような考え方で、子どもに投資を教えることができれば、投資=ギャンブルという考えに至らないと私は思いますし、事実子どももそう思っています。

新しいNISA制度になり、未成年が非課税投資できるジュニアNISAは廃止になりましたので、もし私と同じようなことを実践してくださるなら、保護者がつみたて投資枠を利用して投資を行い、その報告書を一緒に眺めてみると良いのではないでしょうか。

最後にぶっちゃけ…どのくらい増えるものなの??

増えたり減ったりしながら⻑い時間かけた結果、3〜5%増えていれば合格

:ここまで、新しいNISA+親子で学べるマネー教育をテーマにお話してきましたが、実際どのくらい増えるものなの??というのがまだ投資を開始していない読者の方にとって気になるところかと思います。

:投資はものすごく儲かったり損したりする!と思っている方もいらっしゃいますが、安定的な資産形成を考えると一般的には3%~5%の成長と考えておくといいでしょう。

:ただ、気を付けてほしいのは毎年ずっと投資元本が右肩上がりで増えるわけではありません。時にはマイナスになる年もありますし、かなりプラスになる年もあります。もちろん投資方針は人それぞれですが、長い目で見て平均すると3~5%成長していたら合格!!という視点で家庭の資産形成は行えると良いですね。

:時間を味方に!そのためにも金融機関とは長い付き合いになります。最初は多少の手間がかかることもありますが、何もせずしてお金は増えません(笑)一歩ぜひ踏み出してみてください。

終わり

使用しているスライド画像のコピー、複製、または改変は固く禁止いたします。スライドの内容や素材の無断転載、再配布を禁止します。